Penggunaan kartu kredit dan kartu debit/ATM beserta kartu pembayaran lainnya seperti prepaid/e-money dsb sebagai bagian dari APMK (Alat Pembayaran dengan Menggunakan Kartu) sudah semakin umum dewasa ini di Indonesia dalam rangka mewujudkan masyarakat non tunai (cashless society) seperti diluar sana selain juga metode pembayaran non tunai lainnya seperti aplikasi mobile, transfer banking dsb.

Baik Kartu Kredit maupun Kartu Debit/ATM serta juga Kartu Prepaid jika ada khususnya yang berlogo Visa/Mastercard adalah kartu transaksi paling populer dan luas/universal penerimaan/penggunaannya secara offline dan online diseluruh dunia termasuk di Indonesia dsb.

Meskipun semua sama-sama kartu transaksi (Payment Card) dan tampilan bisa mirip satu dengan yang lain namun perbedaan dasar antara Kartu Kredit dan Kartu Debit (termasuk Prepaid/Prepaid Debit) serta Kartu ATM adalah Kartu Kredit (Credit Card atau kadang bisa Charge Card buat American Express yang biasanya pembayaran full tagihan) menggunakan sumber dana untuk transaksi/berbelanja dari limit yang dihutangkan nasabah terlebih dahulu dari pihak bank (kredit) yang akan dibayarkan kemudian (bisa full ataupun cicilan). Sedangkan Kartu Debit/Debet (Debit Card atau kadang disebut Bank Card/Check Card untuk checking account) sumber dananya untuk transaksi langsung dipotong dari saldo tabungan punya nasabah sendiri (debit).

Kartu Prepaid (Prepaid Card ataupun Prepaid Debit Card) adalah kartu prabayar yang sumber dananya untuk transaksi biasanya merupakan dana terpisah diluar saldo utama tabungan perbankan reguler/terpisah/hasil top up/prepaid balance. Kartu prepaid mungkin bisa dipegang/digunakan siapa saja yang sudah diotorisasi card holder/nasabah pemilik asli (authorized user) dan mungkin account balance tidak mendapat bunga/interest seperti akun tabungan reguler (tergantung kebijakan issuer). Saldonya ada yang fixed/tidak bisa ditop up (non reloadable) maupun bisa ditop up (reloadable). Mungkin setelah ditop up saldonya tidak dapat dicairkan di ATM//direfund selain belanja saja. Juga mungkin untuk proteksinya tidak seperti kartu kredit/debit reguler jika hilang/dicuri dsb. Untuk di Indonesia contoh mudah fitur kartu prepaid/prabayar lokal adalah seperti kartu transaksi non tunai/prabayar reloadable e-money Bank Mandiri dan Flazz BCA yang sudah umum untuk i.e transaksi bayar tol, retail dsb serta beberapa macam kartu prabayar terbitan bank lainnya/retail/co-branding dsb, juga mungkin termasuk beberapa macam non reloadable local/retail giftcard transaksi tertentu jika ada dsb. Sedangkan untuk fitur kartu prepaid/prabayar lokal berlogo Visa/Mastercard (international cards) di Indonesia saat ini tampaknya baru hanya 3 macam kartu fisik Visa tambahan x-Card dari Jenius BTPN saja (1 akun Jenius BTPN bisa request 3 kartu opsional/tambahan x-Card). Reloadable dan expiry date panjang, serta jika sudah di top up limit kartu terpisah dari saldo rekening utama/saldo kartu debit fisik Visa utama m-Card Jenius BTPN. Jika ingin mengambil contoh fitur kartu prepaid virtual lokal berlogo Visa/Mastercard di Indonesia mungkin adalah virtual Visa e-Card Jenius BTPN (beda fitur e-Card dengan x-Card selain hanya di bentuk kartu virtual/fisik selebihnya fiturnya hampir sama juga i.e reloadable dan expiry date panjang, serta jika sudah di top up limit kartu terpisah dari saldo rekening utama/saldo kartu debit fisik Visa utama m-Card Jenius BTPN. Untuk contoh kartu virtual prepaid lain yang non reloadable berlogo Visa/Mastercard di Indonesia dengan umur temporer/pendek tertentu adalah virtual prepaid Mastercard VCN BNI Debit Online dan juga VCN CIMB Clicks (ex-VCC Octopay Bank CIMB Niaga On Facebook dulu).

Kartu ATM (ATM Card) adalah kartu yang khusus digunakan untuk menarik uang tunai (withdrawal) dari tabungan nasabah melalui mesin ATM yang sesuai dengan bank/network yang digunakan. Selain itu juga kartu ATM dapat melakukan transfer secara elektronik ke rekening/bank lain. Namun terdapat juga kartu ATM yang dapat melakukan pembayaran di mesin EDC tertentu seperti kartu kredit/debit (EFTPOS) i.e Kartu ATM BCA yang lama sebelum diupgrade ke Mastercard. Kebanyakan kartu ATM bank saat ini juga merangkap kartu debit dan sebaliknya ataupun hybrid, bahkan kadang dianggap sama biarpun sebenarnya pengartiannya berbeda.

Sedangkan Kartu Virtual/Virtual Card adalah kartu pembayaran dalam wujud non fisik yang nomornya digenerate hanya terbatas digunakan untuk transaksi online saja, sering juga disebut dengan istilah VCC atau Virtual Credit Card meskipun sebenarnya istilah ini suka agak rancu karena kebanyakan dari sumber pendanaannya bukan seperti kartu kredit (i.e hutang ke bank dulu/kredit) namun lebih ke virtual prepaid/debit card yang dipotong/ditop up (prepaid balance) dari saldo rekening/account/card holder yang dilengkapi fasilitas tersebut (debit), meskipun ada juga bank/issuer kartu kredit tertentu yang menawarkan fitur VCC ini (i.e Citibank dsb). Kartu virtual/VCC umumnya juga mempunyai umur dan saldo yang lebih dibatasi penggunaannya (prepaid), juga tidak semua merchant dapat menerima kartu virtual/VCC khususnya instore/offline bahkan mungkin termasuk beberapa merchant online i.e PayPal dsb (risk/policy/security reason) dsb.

Tentu sudah banyak pula situs web dan blog lainnya termasuk penulis sendiri yang sebelumnya juga sudah sedikit banyak mengulas perihal serta persamaan dan perbedaan fitur kartu kredit dan kartu debit termasuk kartu ATM beserta kelebihan dan kekurangannya, satu bisa hutang dulu ke bank (kartu kredit) yang lainnya harus langsung potong uang tabungan sendiri (kartu debit), “prestise/gengsi tambahan” dari perbedaan syarat dan ketentuan untuk mendapatkan (kartu kredit), dan juga persamaan (meskipun bisa ada juga perbedaan) beberapa fitur i.e untuk bertransaksi dimanapun termasuk untuk transaksi online dsb yang mungkin tidak terlalu perlu diulang dan diperjelas lagi detail teknisnya dsb disini (beberapa bank/issuer juga mengeluarkan kartu virtual/VCC/VCN sebagai pengganti kartu fisik untuk transaksi online). Bagaimanapun terkadang orang bahkan termasuk pengguna maupun pedagang/merchant penerima kartu kredit dan kartu debit khususnya ketika bertransaksi sering susah membedakan tampilan fisik keduanya yang sekilas memang kadang mirip. Apalagi sebagian besar kartu ATM keluaran bank ternama umumnya juga merangkap sebagai kartu debit yang biasanya juga menggunakan logo jaringan kartu kredit (i.e.Visa/Mastercard dsb) untuk aksesibilitas transaksi POS (Point of Sale) di mesin EDC merchant yang berlogo jaringan prinsipal kartu kredit.

Hal inilah yang kadang jadi salah paham menjadi kesalahpahaman bahkan masalah antara pembeli yang menggunakan kartu kredit atau kartu debit “berpenampilan kredit” dengan pedagang/merchant tertentu yang menerima pembayaran dengan kartu yang terkadang tidak bisa membedakan kartu kredit dengan kartu debit yang berlogo kartu kredit diatas, seperti pedagang khususnya merchant kecil yang sering mengenakan surcharge sekitar 3% untuk transaksi POS dengan kartu kredit tapi mungkin tidak dengan kartu debit (kecuali mungkin EDC off us/beda bank meskipun kadang bisa juga dengan mesin EDC bank yang sama (on us)/jaringan debit yang mendukung). Kartu debit memang harusnya diproses dulu sebagai “Debit” bukan “Credit” dengan MDR yang lebih kecil khususnya di EDC on us. Juga memberlakukan perbedaan ambang limit/batas transaksi minimal dengan kartu kredit (i.e. Rp 50.000,00) jika dibandingkan kartu debit, menawarkan tanda tangan daripada PIN dsb. Ataupun hanya sekedar antar sesama teman yang mungkin saja disangka mendapatkan kartu kredit baru padahal sebenarnya hanya kartu debit biasa dsb. 😀

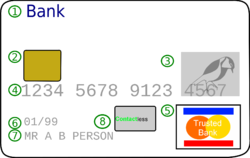

Sering kurang jelasnya pembahasan tentang perbedaan tampilan kartu kredit dan debit inilah yang juga mendorong penulis untuk menulis artikel di blog ini yang mudah-mudahan dapat menambah perbendaharaan referensi yang sudah ada. Agar dapat lebih cepat mengerti perbedaan kartu kredit dan kartu debit/ATM alangkah baiknya jika diawal kita dapat terlebih dahulu kembali membahas dulu bagian-bagian atau anatomi sebuah kartu kredit/kartu debit pada umumnya seperti contoh dibawah ini:

(Source: Wikipedia https://en.wikipedia.org/wiki/Credit_card )

Standar umum ukuran/dimensi Kartu Kredit/Debit adalah: PxL= 85.60 × 53.98 mm (3-3/8 in × 2-1/8 inch) beserta sudut bulat/tumpul dengan radius 2.88–3.48 mm https://en.wikipedia.org/wiki/ISO/IEC_7810#ID-1

Tampak Depan:

1). Nama bank/institusi penerbit kartu (issuer)

2). Chip (EMV/NSICCS) dengan cara dip sebagai pengganti magnetic stripe (swipe) di transaksi POS/EDC/ATM ataupun transaksi Card Present/Instore Payment Terminals

3). Hologram (tanda ciri pengenal keaslian kartu) i.e. Visa: Burung Merpati, Mastercard: Globe/Bola Dunia dsb. Kadang bisa juga terdapat dibelakang kartu

4). Nomor 16 digit (atau antara 13-19 digit) PAN/Payment Account Number/akun kartu dimana 1 digit awalannya (MII/Major Industry Identifier) menunjukkan major brand/prinsipal utama (i.e. Visa awalannya 4xxxxx, Mastercard 5xxxxx, American Express 3xxxxx dst). Selain network juga menunjukkan bank/institusi penerbit kartu beserta negara asal (BIN/IIN), jenis/level kartu, serta digit terakhir nomor akun kartu yang ditagihkan dst. Untuk lebih mengetahui tentang BIN/IIN dapat juga digoogle atau bisa dilihat disini: https://en.wikipedia.org/wiki/Payment_card_number. Terkadang 4 digit awal nomor kartu juga dicetakkan kecil dibawahnya untuk verifikasi kartu pada POS sales

5). Logo network/prinsipal kartu (Visa/Mastercard/American Express dsb). Beberapa network tambahan (interbank/ATM network)/switching dapat dicetakkan dibelakang kartu

6). Tanggal kadaluarsa/expiry date (kadang tanggal diterbitkan kartu juga dicetakkan)

7). Nama pemegang kartu/card holder’s full name (kadang bisa memakai nick name lain jika diizinkan pihak bank/bank by request atau karakter nama terlalu panjang) termasuk untuk pemegang kartu kredit utama dan tambahan

8). Tanda chip untuk contactless payment (jika didukung/tersedia fitur contactless i.e. Visa Paywave ataupun Mastercard PayPass/Contactless)

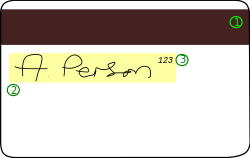

Tampak Belakang:

1). Pita magnetik/magnetic stripe jika diperlukan data kartu untuk non-chip payment

2). Panel tanda tangan pemegang kartu yang diotorisasi (authorized signature) untuk verifikasi/otentikasi transaksi pembayaran di POS/EDC dengan tanda tangan/tanpa PIN (diproses secara kredit lewat jaringan Visa/Mastercard/American Express dsb). Terkadang sebagian nomor kartu juga dicetakkan disitu (untuk verifikasi POS tambahan)

3). Kode keamanan kartu/Card Security Code/CSC 3 angka/digit khususnya untuk verifikasi/otorisasi transaksi tanpa kehadiran kartu atau Card Not Present/online (CNP/Internet/MOTO) dimana untuk Visa istilahnya kode CVV (Card Verification Value), Mastercard CSC (Card Security Code), American Express CID dst. Note: untuk kartu American Express biasanya selain kode CVV 3 angka juga mempunyai kode keamanan 4 angka CID (Card Identification Data) yang terprint di panel depan kartu. Beberapa jenis kartu yang memang tidak didukung fitur transaksi CNP oleh issuer mungkin tidak mempunyai kode CSC

Umumnya kartu kredit dan kartu debit juga sama-sama mempunyai bagian tersebut diatas biarpun kadang tidak semua, lalu bagaimana cara praktis agar lebih mudah membedakan keduanya? Ada beberapa tampilan umum fisik/visual yang selain dikarenakan perbedaan fitur juga kadang bersifat kosmetik sehingga kita lebih mudah membedakan keduanya pada tampilan pertama khususnya untuk kartu kredit dan kartu debit di Indonesia:

1. Desain dan warna cover depan kartu kredit apalagi yang berlevel tinggi (i.e. Gold/Platinum dsb) biasanya cenderung terlihat lebih elegan/ekslusif “wah” daripada kartu debit standar yang cenderung monoton, meskipun tidak selalu.

2. Kartu kredit biasanya pasti mempunyai tampilan huruf cetak timbul (embossed) untuk nama pemegang dan tanggal kadaluarsa kartu dibandingkan kartu debit yang biasanya dicetak biasa (printed), meskipun tidak selalu juga seperti mungkin beberapa kartu debit edisi khusus/prioritas ataupun korporat dsb (contoh: Kartu Debit Visa Bank Permata Priority serta Kartu Debit Mastercard Paspor BCA baru dsb). Sebagai tambahan untuk kartu debit keluaran luar negeri juga kadang dapat dicetakkan dengan huruf emboss seperti pada kartu kredit. Beberapa kartu debit/ATM lokal non Visa/Mastercard seperti Paspor BCA (Maestro) dan Debit Sinarmas UnionPay dibawah juga dapat mempunyai huruf timbul yang diemboss.

3. Kartu kredit biasanya pasti mempunyai nama pemegang kartu dimana kartu debit yang instant mungkin tidak selalu dicetakkan, meskipun nasabah mungkin dapat request dicetakkan namanya (tergantung fitur bank).

4. Kartu kredit khususnya di Indonesia rata-rata sudah lebih dahulu mempunyai teknologi chip (EMV) daripada kartu debit, meskipun kini sesuai target BI rata-rata bank di Indonesia sudah mulai melakukan migrasi bertahap dari pita magnetik ke chip (NSICCS) pada kartu debit/ATM sebelum tahun 2020 untuk keamanan transaksi POS/EDC/ATM apapun dengan kartu kredit/debit/prabayar. Juga biasanya fitur-fitur terbaru seperti Visa PayWave/Mastercard PayPass/Contactless dsb biasanya akan hadir terlebih dahulu di kartu kredit, at least di Indonesia.

5. Kartu debit terkadang mempunyai tulisan “debit”. Umumnya juga kartu debit di Indonesia yang lebih sering terhubung ke saving account bukan checking account seperti diluar selain nama dan nomor depan tidak diemboss/timbul juga terkadang mempunyai tanda “Electronic Use Only” termasuk logo sub brand debit jika ada seperti Visa Electron dan Mastercard Electronic serta Maestro yang menandakan bahwa kartu tersebut harus mendapatkan otorisasi real-time/melalui terminal elektronik/online langsung ke bank nya pada saat transaksi POS terjadi i.e melalui mesin EDC (Electronic Data Capture), jadi harus mendapatkan otorisasi pihak bank lebih dahulu sebelum transaksi approved dan tidak mengenal floor limit dan overlimit/overdraft serta tetap tidak bisa digunakan di terminal offline seperti kartu kredit di pesawat, kapal pesiar, terminal POS yang tidak terhubung kepihak bank langsung untuk otorisasi jaminan pembayaran manual dsb termasuk fitur “carbon copy” (POS credit card imprinter) ala jadul dsb tidak seperti kartu kredit yang biasanya nomor dan namanya diemboss (standar kartu kredit dari dulu). Zaman EDC elektronik/online sekarang penggunaan huruf emboss selain hanya agar tidak cepat luntur/terkikis sebenarnya lebih ke tradisi desain estetika saja daripada fitur fungsional kartu kredit awal sebagai pembeda dengan kartu debit standar.

6. Biasanya kartu kredit yang dikeluarkan satu bank bisa lebih banyak bervariasi logo/prinsipal termasuk jenis/level kartunya seperti Visa/Mastercard Co-branding dsb dimana kartu debit yang dikeluarkan biasanya jenis/level kartunya lebih sedikit/standar serta hanya menggunakan satu prinsipal utama saja (jika tidak Visa maka Mastercard dst) meskipun tidak selalu juga begitu i.e. Bank Sinarmas dsb. Meskipun demikian kartu debit yang juga merangkap kartu ATM biasanya mempunyai interbank/ATM network/switching yang lebih banyak penerimaannya (logo-logo dibelakang kartu), dimana otentikasi PIN debit network dan PIN kartu kredit/debit (non signature) juga melalui jaringan ATM network yang ada.

7. Bank seperti BCA membedakan prinsipal untuk kartu kredit dan debitnya dimana kartu debit BCA hanya menggunakan jaringan debit lokal seperti Debit BCA ataupun internasional seperti Maestro dan tidak menggunakan jaringan/logo pemrosesan kartu kredit seperti Visa/Mastercard seperti kartu debit bank lainnya. (Catatan: kartu debit Paspor BCA yang terbaru sekilas cukup mirip dengan kartu kredit karena selain sudah dilengkapi chip juga tetap menggunakan huruf emboss timbul dan dapat menggunakan nama nasabah) dsb. Update: Sejak November 2017 kini BCA juga sudah mengeluarkan Kartu Debit Mastercard Paspor BCA baru yang juga sudah berchip menggantikan debit Paspor BCA yang lama.

8. Untuk kartu kredit yang memang dari dulu area tujuan penggunaannya lebih internasional/world wide maka biasanya juga akan lebih banyak memakai keterangan dalam bahasa Inggris selain bahasa Indonesia dipanel belakang daripada kartu debit ataupun ATM biasa yang awalnya by design memang lebih dipusatkan pada penggunaan lokal, meskipun zaman sekarang rata-rata kartu debit khususnya yang berlogo Visa/Mastercard/Maestro (international/worldwide) juga sudah dapat digunakan untuk bertransaksi internasional (tergantung kebijakan bank).

9. Untuk beberapa jenis kartu debit/ATM yang oleh banknya tidak direncanakan/digunakan untuk transaksi internet/online/CNP seperti pada kartu kredit umumnya bisa saja tidak mempunyai kode keamanan 3 angka (CVV/CVC/CSC) dibelakang kartu.

Untuk lebih mempermudah comparison/perbandingan tampilan visual/fisik plus variasi fitur terkait dsb antara kartu kredit/debit maka disini penulis mencoba menyertakan contoh real (bukan hanya sekedar contoh model ilustrasi/desain/specimen kartu) berupa beberapa foto (scan) dari fisik kartu kredit dan kartu debit milik pribadi penulis yang dikeluarkan oleh bank yang sama (Note: beberapa bagian yang sifatnya private sengaja ditutupi atau dikaburkan untuk alasan keamanan dan kerahasiaan data) antara lain dari Bank Mandiri, Bank CIMB Niaga, Bank Sinarmas, dan BCA:

1. Bank Mandiri:

Kartu Kredit Mastercard Platinum Edisi Pertamina (Kiri) dan Kartu Debit Visa Platinum Edisi Prioritas (kanan)

Tampak bahwa kartu debit Mandiri biarpun sudah level Platinum sekalipun namun tetap tidak diemboss berbeda dengan kartu kreditnya. Juga karena kartu debitnya berfungsi sekaligus sebagai kartu ATM maka selain ATM Mandiri aksesibilitas kartu debitnya lebih luas daripada kartu kreditnya ke ATM bank lain yang berlogo jaringan ATM Bersama, Plus, Prima, dan Link. Bahkan tampaknya pada kartu kredit Mastercard ini tidak dijumpai adanya logo Cirrus yang sering terdapat di kartu kredit Mastercard melainkan hanya logo “Pertamax Turbo” untuk penggunaan promo semacam discount point cashback transaksi di SPBU Pertamina (karena kartu kredit ini sebenarnya adalah co-branding kerjasama resmi antara Bank Mandiri dan Pertamina). Penarikan tunai/cash advance untuk kartu kredit Mastercard Mandiri ini mungkin hanya dapat dilakukan di ATM berlogo Mastercard selain ATM Mandiri sendiri. Yang juga cukup menarik pada panel tanda tangan nomor kartu debit Mandiri yang terbaru ini (sudah berchip) tidak disisakan tempat lagi untuk tanda tangan nasabah selain hanya dicetakkan 16 digit nomor kartu karena sesuai dengan kebijakan baru Bank Mandiri dan mungkin sebagian bank lainnya juga maka transaksi kartu debit Bank Mandiri di EDC manapun selain dengan chip kini wajib otentikasi dengan PIN 6 digit (EMV based Chip and PIN only card). Jadi tidak bisa lagi dengan tanda tangan (EDC baik on/off us). Hal ini tidak/belum berlaku untuk kartu kredit Bank Mandiri (Chip and Signature+PIN).

Update: Ternyata untuk kartu Visa/Mastercard chip/EMV yang terbaru maka jaringan tambahan Plus/Cirrus (ATM Network and PIN) boleh saja logonya tidak dicetakkan.seperti dulu. Mungkin karena sudah dianggap standar dari Visa/Mastercard atau card network/prinsipalnya.

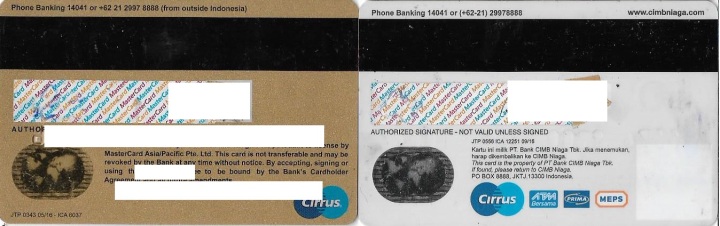

2. Bank CIMB Niaga:

Kartu Kredit Mastercard Gold (Kiri) dan Kartu Debit Mastercard Standard (kanan)

Tampak bahwa tampilan depan kartu kredit Gold yang berwarna emas (glossy metalic) lebih terkesan “mewah” daripada kartu debit yang berwarna merah dop. Juga kartu kredit diemboss dan mempunyai nama sedangkan kartu debit yang instant tidak (meskipun nama mungkin dapat direquest tersendiri oleh nasabah). Karena merangkap kartu ATM maka kartu debitnya juga lebih mempunyai aksesibilitas luas ke ATM yang berlogo Cirrus, Prima, ATM Bersama termasuk jaringan MEPS asal Malaysia (negara asal Bank CIMB) daripada kartu kreditnya yang hanya mempunyai logo Cirrus selain ATM CIMB Niaga. Penarikan tunai/cash advance untuk kartu kredit CIMB Niaga mungkin hanya dapat dilakukan di ATM berlogo Mastercard dan Cirrus selain ATM CIMB Niaga sendiri. Tampak pada kartu kreditnya juga lebih didominasi bahasa Inggris daripada kartu debitnya meskipun keduanya sama-sama bisa dipakai bertransaksi internasional. Terlihat tanda “Electronic Use Only” yang menandakan bahwa kartu tersebut harus mendapatkan otorisasi real-time/melalui terminal elektronik/online langsung ke bank nya pada saat transaksi POS terjadi i.e melalui mesin EDC (Electronic Data Capture).

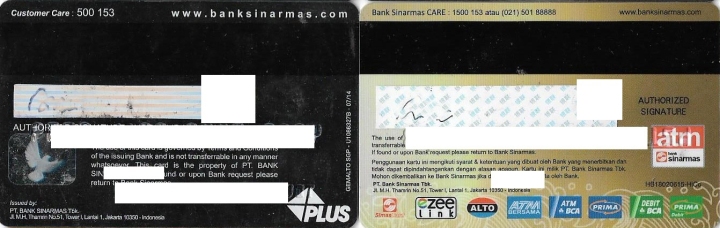

3. Bank Sinarmas:

Kartu Kredit Visa Platinum (Kiri) dan Kartu Debit UnionPay Gold (kanan)

Yang cukup unik adalah meskipun kartu kreditnya berlogo Visa namun Bank Sinarmas selain mengeluarkan kartu debit yang berlogo Visa juga mengeluarkan kartu debit UnionPay (asal China) yang cukup bermanfaat khususnya jika sering travel ke China. Pada tampilannya pun kedua kartunya sama-sama menarik (meskipun tampaknya desain kartu debit UnionPay Goldnya lebih menarik) karena keduanya sama-sama diemboss namun kartu debitnya tidak punya nama pemegang kartu (meskipun mungkin dapat direquest nasabah). Pada bagian belakang juga sama-sama terdapat panel tanda tangan dan sebelah kanan kode keamanan kartu 3 digit serta 4 digit terakhir nomor kartu yang dicetakkan. Meskipun tidak menggunakan jaringan Visa yang lebih umum di Indonesia karena kartu debitnya berfungsi sebagai kartu ATM maka aksesibilitas ke logo jaringan ATM bank lainnya lebih luas selain ATM Bank Sinarmas seperti yang berlogo ATM Bersama, Alto, ATM BCA, Prima termasuk dapat melakukan pembayaran debit/switching off us seperti jaringan Debit BCA dan Prima Debit seperti di EDC BCA (mungkin karena masih jarang EDC merchant lokal selain di China yang menerima pembayaran UnionPay langsung) dan juga pembayaran EZ-Link (contactless?) asal Singapore yang katanya juga bisa dipakai untuk bepergian di China. Penarikan tunai/cash advance untuk kartu kredit Sinarmas mungkin hanya dapat dilakukan di ATM berlogo Visa dan Plus selain ATM Sinarmas sendiri.

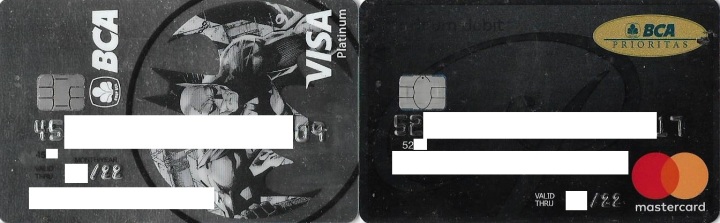

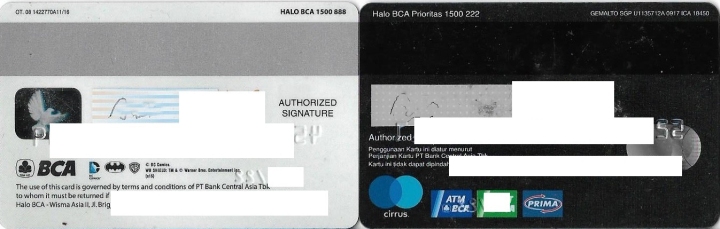

4. Bank Central Asia (BCA):

Kartu Kredit Visa Platinum Edisi Batman (Kiri) dan Kartu Debit Mastercard Platinum Paspor BCA Edisi Prioritas (kanan)

Kartu Debit Mastercard Paspor BCA merupakan Kartu Debit Terbaru BCA Berprinsipal Mastercard yang menggantikan kartu debit/ATM lamanya yang masih berlogo Flazz dan Maestro. Ciri khas kartu debit/ATM BCA dari dulu dibandingkan kartu debit/ATM Bank lokal lainnya yaitu baik kartu kredit maupun kartu debit BCA keduanya sama-sama mempunyai nomor kartu dan nama card holder yang selalu dicetak timbul (embossed). Juga karena kartu debitnya berfungsi juga sekaligus sebagai kartu ATM maka terdapat logo jaringan ATM BCA, Cirrus, Prima, dan Debit BCA di EDC BCA (on us). Terdapat logo “Warner Bros”dan afiliasinya karena kartu kredit Visa edisi Batman ini sebenarnya adalah co-branding kerjasama resmi antara BCA dan Warner Bros). Tampaknya pada kartu kredit Visa BCA ini tidak dijumpai adanya logo Plus yang sering terdapat di kartu kredit Visa. Penarikan tunai/cash advance untuk kartu kredit BCA mungkin hanya dapat dilakukan di ATM berlogo Visa selain ATM BCA sendiri.

Update: Ternyata untuk kartu Visa/Mastercard chip/EMV yang terbaru maka jaringan tambahan Plus/Cirrus (ATM Network and PIN) boleh saja logonya tidak dicetakkan.seperti dulu. Mungkin karena sudah dianggap standar dari Visa/Mastercard atau card network/prinsipalnya.

Lantas bagaimana caranya untuk membedakan kartu kredit dan kartu debit bukan dari fisiknya namun hanya dari sekedar nomornya saja seperti pada transaksi internet/CNP (kartu tidak hadir) dsb diatas? Seperti yang sudah dijelaskan diatas sebelumnya tiap kartu kredit dan kartu debit mempunyai komponen masing-masing 6 digit awal dari 16 digit (atau antara 13-19 digit) nomor kartunya (BIN/Bank Identification Number dan IIN/Issuer Identification Number) yang meskipun sisanya dapat bervariasi untuk nomor akun nasabah yang ditagihkan (tetap sesuai kaidah algoritma Luhn untuk aturan generate nomor kartu kredit) maka BIN/IIN 6 digit awal ini sudah dapat digunakan untuk mengenali jenis kartu misalnya kartu Visa awalannya 4xxxxx, Mastercard 5xxxxx, American Express 3xxxxx dst, nama bank/negara/issuer country, serta jenis kartu ataupun levelnya (Kredit, Debit, Prepaid, Charge Card dsb). Hal ini juga dapat menjadi data bagi pertimbangan pihak merchant yang mungkin karena suatu alasan tertentu dapat saja menerima ataupun menolak kartu tertentu dsb.

Beberapa contoh situs yang dapat mengecek 6 digit BIN/IIN kartu kredit/debit/prepaid (jenis kartu, prinsipal, issuer, country dsb) secara online i.e:

https://www.bincodes.com/bin-checker/

https://binlists.com/

https://binlist.net/

Beberapa contoh situs untuk mengecek validitas 13-19 digit nomor kartu kredit/debit/prepaid (algoritma Luhn) dan generate contoh nomor kartu yang secara teknis valid namun tidak berfungsi untuk pembayaran (dummy/fake card numbers-education purpose only) secara online i.e:

https://www.bincodes.com/creditcard-checker/

https://www.tools4noobs.com/online_tools/credit_card_validate/

https://ccardgenerator.com/

Demikianlah sekilas mengenai perbedaan tampilan fisik kartu kredit dan kartu debit yang kadang dapat sering membingungkan bahkan termasuk untuk penulis sendiri hehehe. Tambahan penting lagi jika tampilan kartu anda khususnya yang debit/ATM belum mempunyai chip seperti diatas segeralah tanyakan dan mintakan pada bank anda jika sudah tersedia demi keamanan dan kenyamanan transaksi anda kedepannya (highly recommended!). Jika ada kesalahan atau kekurangan dalam penulisan maka penulis mohon maaf. Semoga dapat mencerahkan, salam 😀

TAMBAHAN BEBERAPA INFO LAINNYA:

Beberapa Kartu Debit/ATM Indonesia Untuk Verifikasi PayPal dan Belanja Online (Update)

https://amirz123.wordpress.com/2017/01/06/beberapa-kartu-debitatm-indonesia-untuk-verifikasi-paypal-dan-belanja-online-update/

Daftar Kartu Kredit dan Kartu Debit Bank Lokal Indonesia Untuk Transaksi Online/E-Commerce (Confirmed)

https://amirz234.wordpress.com/2017/10/11/daftar-kartu-kredit-dan-kartu-debit-bank-lokal-indonesia-untuk-transaksi-onlinee-commerce-confirmed/

Beberapa Bank Di Indonesia Yang Bisa Mengeluarkan Secure Credit Card (SCC) Atau Kartu Kredit Dengan Jaminan

https://amirz234.wordpress.com/2017/04/06/beberapa-bank-di-indonesia-yang-bisa-mengeluarkan-secure-credit-card-scc-atau-kartu-kredit-dengan-jaminan/